Devises : Le dollar oscille fortement et le yen poursuit sa chute

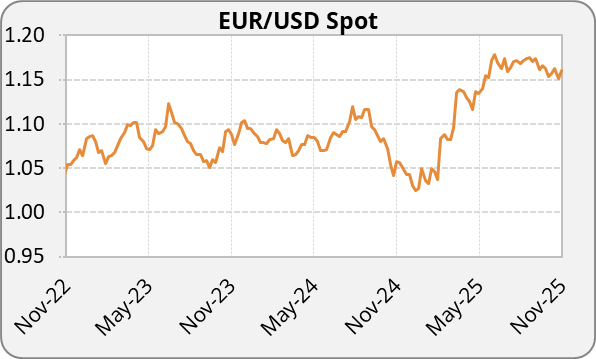

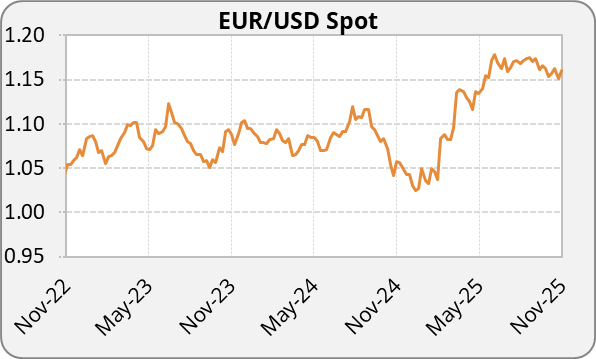

Euro : L’euro a oscillé tout au long du mois de novembre, pris entre un dollar affaibli par des indicateurs américains décevants et un contexte européen moins porteur. L’EURUSD est resté volatil mais s’est légèrement redressé en fin de mois, revenant vers 1,16. La BCE a confirmé un statu quo monétaire pour la troisième réunion consécutive et devrait maintenir ses taux inchangés en 2026, tandis que le ralentissement industriel allemand s’est accentué (PMI manufacturier à 48,4). Malgré une révision à la hausse des prévisions de croissance de la Commission européenne pour 2025 (+1,3 % contre 0,9 % auparavant), l’euro n’a pas trouvé de soutien durable, les investisseurs restant prudents face aux incertitudes budgétaires européennes et aux tensions persistantes sur les prix des services et de l’alimentation.

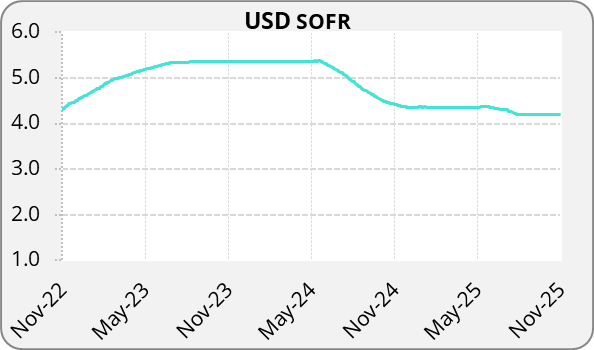

Dollar américain : Le dollar a connu un mois de novembre contrasté. D’abord soutenu par un retour temporaire vers les actifs refuges et par l’absence de statistiques durant le long shutdown, il a ensuite perdu du terrain à mesure que les données économiques retardées étaient publiées. Les ventes au détail n’ont progressé que de 0,2 %, les pertes d’emplois se sont intensifiées, et l’inflation des producteurs est restée modérée (+0,3 %). Ces chiffres, combinés à des commentaires accommodants de plusieurs responsables de la Fed, ont nettement renforcé les anticipations d’une baisse de taux en décembre : les marchés intègrent désormais près de 80 % de probabilité d’une baisse des taux alors que d’autres jugent qu’il n’y a pas d’urgence à réduire encore les taux directeurs, au motif que l’inflation reste supérieure à l’objectif de 2 %.

Livre sterling : La livre a évolué sans tendance marquée en novembre, l’EURGBP restant globalement autour de 0,88 malgré un calendrier économique chargé au Royaume-Uni. La présentation du Budget 2025 par la Première ministre Reeves a soutenu la livre et ramené l’EURGBP à 0,87. L’Office de responsabilité budgétaire a confirmé une économie plus faible qu’attendu, avec des prévisions de croissance revues en baisse. Côté macroéconomie, le chômage est monté à 5 % et l’inflation a ralenti à 3,6 %, renforçant les anticipations d’une baisse du taux directeur de la Banque d’Angleterre en décembre.

Yen : Le yen a connu un mois très volatile face à l’euro, permettant à l’EURJPY de dépasser 180 pour la première fois. Cette dynamique reflète surtout la faiblesse persistante du yen, malgré les tentatives répétées des autorités japonaises pour freiner sa dépréciation. Tout au long du mois, Takuji Aida, conseiller du Premier ministre Sanae Takaichi, le gouverneur de la Banque du Japon Kazuo Ueda et la ministre des Finances Satsuki Katayama ont affirmé que Tokyo restait prêt à intervenir si la chute du yen venait à menacer l’économie. Les marchés ont également souligné que les périodes de faible liquidité, en particulier autour de Thanksgiving aux États-Unis, pouvaient constituer des fenêtres d’intervention possibles, ce qui a brièvement calmé la volatilité. Mais ces signaux n’ont pas suffi à inverser la tendance. Le yen reste pénalisé par le vaste plan de relance budgétaire annoncé en octobre et par une politique monétaire toujours très accommodante, même si certains responsables envisagent désormais un relèvement de taux.

Yuan : Le yuan s’est renforcé en novembre, l’USDCNY repassant sous 7,07, un plus haut de treize mois pour la devise chinoise. Ce mouvement reflète à la fois un climat diplomatique plus apaisé, après un appel entre Donald Trump et Xi Jinping confirmant des avancées commerciales et la reprise prévue des visites bilatérales dès 2026, et une action plus ferme de la Banque populaire de Chine (PBoC). La PBoC a en effet continué de soutenir la devise en fixant un midpoint quotidien plus fort, autour de 7,0796, son niveau le plus solide depuis octobre 2024. La demande saisonnière de fin d’année, les entreprises convertissant davantage de dollars pour régler leurs obligations, a également apporté un soutien ponctuel. Le yuan a enfin profité d’un dollar affaibli par les anticipations croissantes d’une baisse des taux de la Fed en décembre. Les marchés attendent désormais la réunion du Politburo et la Conférence centrale de travail économique, qui préciseront les priorités macroéconomiques pour 2026.

|  |

Taux d’intérêt : La FED devrait baisser. La BCE maintiendra le status quo.

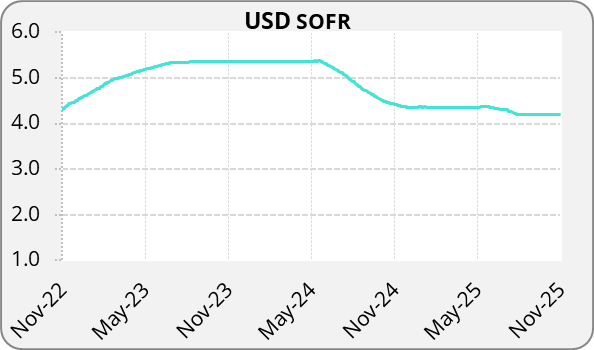

États-Unis : Le mois de novembre a signé la fin du shutdown et le retour des données économiques pour orienter les décisions de la Fed après le flou d’octobre. Le compte rendu de la dernière réunion de la Fed a révélé un comité profondément divisé : certains membres estiment qu’une baisse du taux directeur dès décembre est nécessaire pour accompagner un marché du travail qui montre des signes d’essoufflement, tandis que d’autres considèrent que l’inflation reste trop élevée pour justifier une baisse rapide. Les marchés ont nettement révisé leurs anticipations au fil du mois : la probabilité d’une baisse de 0,25 % est passée d’environ 40 % au début de novembre à plus de 80 % au moment de la réouverture du gouvernement. Le rapport sur l’emploi de septembre, publié avec plusieurs semaines de retard à cause du shutdown, a montré une création de 119 000 emplois, supérieure aux attentes, mais aussi une hausse du chômage à 4,4 %, son plus haut niveau depuis 2021. Les autres statistiques retardées ont brossé un tableau similaire d’une économie en ralentissement modéré : les prix à la production ont progressé de 0,3 % en septembre, un rebond porté par l’énergie et l’alimentation, tandis que les ventes au détail n’ont augmenté que de 0,2 %, leur rythme le plus faible en quatre mois.

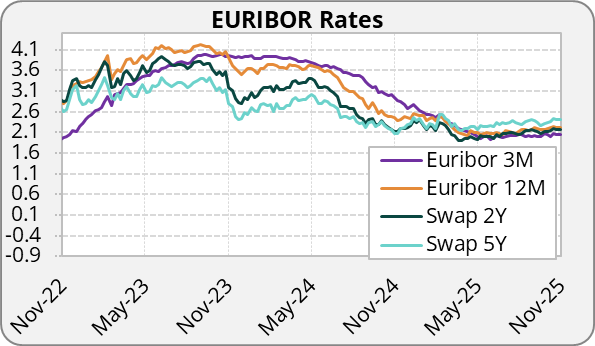

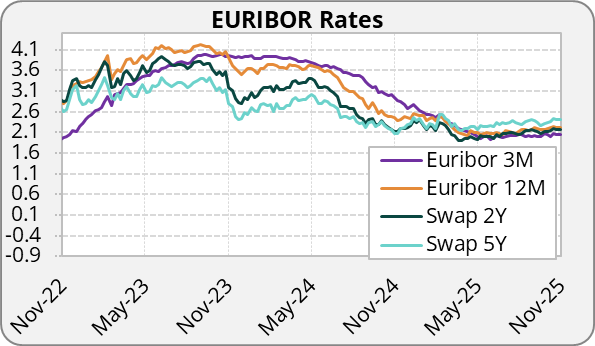

Zone euro : Dans la zone euro, la Banque centrale européenne a maintenu une position prudente et laissé ses taux inchangés pour la troisième fois consécutive. L’inflation d’octobre, mesurée par l’indice harmonisé des prix à la consommation (HICP), a été confirmée à 2,1 % pour l’indice global et 2,4 % pour la composante sous-jacente, c’est-à-dire hors énergie et alimentation. Ces niveaux rapprochent l’inflation de la cible de 2 %, mais ne suffisent pas à enclencher une nouvelle baisse de taux. La BCE considère que l’économie reste soutenue par un marché du travail robuste et par les mesures budgétaires en cours, ce qui milite pour une stabilité prolongée des taux. Les marchés envisagent désormais une première hausse seulement à partir de mi-2027, contre fin 2026 auparavant.

Royaume-Uni : La Banque d’Angleterre a maintenu son taux directeur à 4 %, mais son discours s’est fait plus prudent face au net ralentissement de l’économie. L’inflation poursuit son repli et plusieurs indicateurs comme le recul de la confiance des ménages, la stagnation de l’activité et les pressions budgétaires renforcent l’idée qu’un cycle de baisse des taux pourrait débuter dès décembre. La présentation du Budget 2025 a renforcé l’incertitude, avec plusieurs mesures susceptibles de peser sur le pouvoir d’achat : gel prolongé des seuils d’impôt sur le revenu, hausse de la fiscalité sur l’épargne, et réforme du « salary sacrifice », qui sera soumis aux cotisations sociales au-delà de 2 000 £ par an à partir de 2029. Très critiquée, cette mesure pourrait réduire l’attractivité de l’épargne retraite et alourdir la charge fiscale pour une grande partie des salariés.

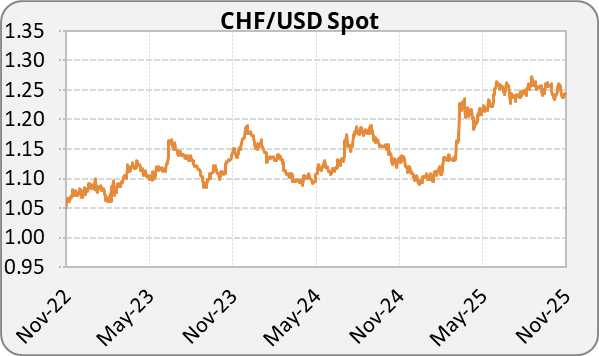

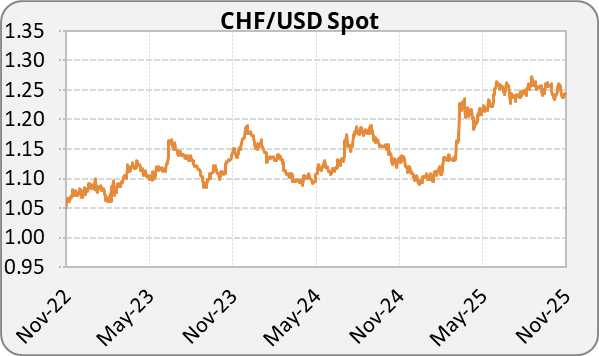

Suisse : En Suisse, la contraction de 0,5 % du PIB au troisième trimestre s’explique largement par l’impact des droits de douane américains, qui avaient été relevés jusqu’à 39 % sur plusieurs produits suisses. Leur réduction récente à 15 % apporte un certain répit aux exportateurs, mais les effets négatifs du choc initial continuent de peser sur l’activité.

Autres régions : Au Canada, la Banque centrale a indiqué qu’une baisse des taux n’était pas envisagée à court terme : l’inflation globale est revenue à 2,2 %, tandis que l’inflation sous-jacente demeure proche de 3 %. En Australie, la Banque centrale a également maintenu son taux directeur à 3,6 %, optant pour une approche prudente compte tenu d’un environnement économique encore tendu.

|  |

Matières premières : Or et métaux en hausse, pétrole sous pression géopolitique

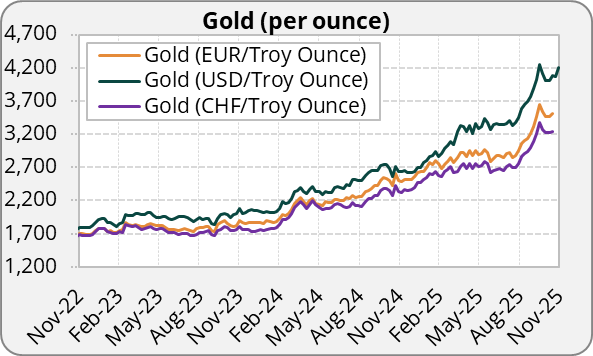

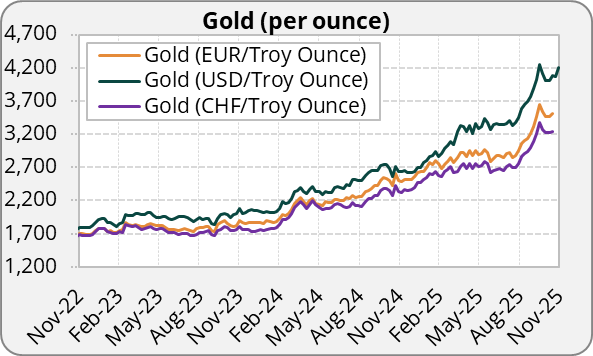

Or : Le prix de l’or s’est stabilisé autour de 4 150 dollars l’once, proche d’un plus haut de deux semaines, porté par les données économiques américaines retardées qui renforcent les anticipations d’une baisse des taux de la Fed en décembre. L’or continue ainsi de bénéficier d’un contexte mêlant faiblesse du dollar, ralentissement économique et achats soutenus des banques centrales asiatiques, même si les signes d’un apaisement entre la Russie et l’Ukraine limitent pour l’instant tout mouvement haussier plus marqué, en réduisant la demande pour les actifs refuges.

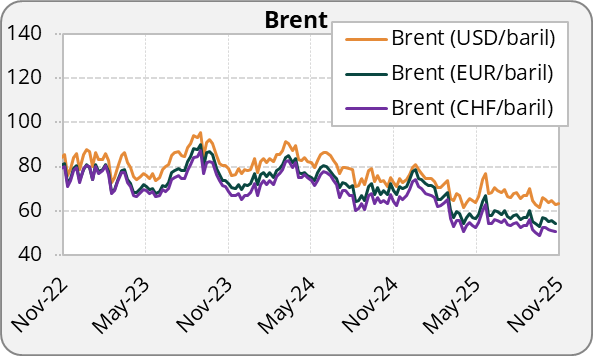

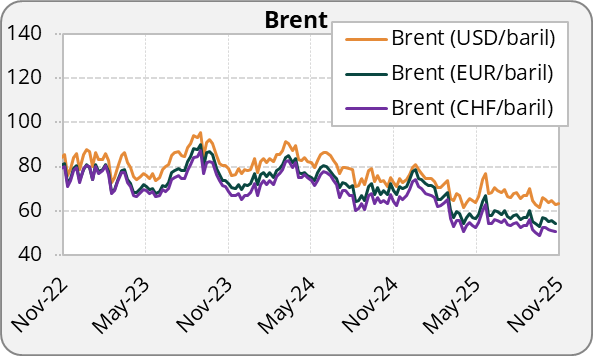

Pétrole : Le Brent a poursuivi sa baisse vers 62,5 dollars le baril, revenant à son plus bas niveau en cinq semaines, sous l’effet combiné d’un marché déjà excédentaire et de signaux de plus en plus clairs d’un possible accord de paix entre la Russie et l’Ukraine. Les discussions menées à Genève ont été qualifiées de « presque finalisées » par le président américain Donald Trump, tandis que Kiev évoque un bon début en vue d’un accord. La perspective d’une levée partielle des sanctions sur le brut russe accentue les inquiétudes de surabondance, à un moment où la production mondiale continue de dépasser la consommation. À court terme, les prix restent également volatils, pris entre l’espoir d’une baisse des taux de la Réserve fédérale, favorable à la demande, et la possibilité de voir revenir sur le marché des volumes russes aujourd’hui bloqués. Malgré cela, les investisseurs demeurent focalisés sur l’issue du dossier russo-ukrainien, considéré comme l’élément clé pour la trajectoire du pétrole en fin d’année.

Argent et platine : L’argent a dépassé 52 dollars l’once, retrouvant un plus haut de deux semaines grâce à la montée des anticipations d’une baisse de taux de la Fed en décembre. Le platine a suivi la même trajectoire, dépassant 1 570 dollars l’once et se rapprochant de ses plus hauts du mois. Le métal bénéficie à la fois de la perspective d’une baisse des taux, d’une offre mondiale limitée et d’une demande robuste dans les secteurs automobile et hydrogène. Depuis le début de l’année, il affiche une hausse d’environ 70 %, soutenu à la fois par sa dimension industrielle et par un regain d’intérêt en tant qu’actif refuge.

|  |

Focus géopolitique : le Venezuela au centre d’une nouvelle phase de tensions

Le mois de novembre a été marqué par un durcissement notable de la position américaine envers Caracas, avec la désignation du réseau Cartel de los Soles comme organisation terroriste étrangère et un renforcement visible de la présence militaire américaine dans les Caraïbes. Washington accuse ce système lié à des hauts responsables du régime Maduro d’alimenter le trafic de drogues, tandis que Cuba dénonce une tentative de changement de régime. Malgré la pression, Nicolás Maduro ne montre aucune intention de quitter le pouvoir : entre la menace de poursuites judiciaires, la dépendance de l’armée au régime et l’absence de véritable option d’exil, le maintien au pouvoir apparaît pour lui comme la seule option viable. Dans ce contexte, le pétrole reste son principal levier. La production, stabilisée autour de 1,1 million de barils par jour, est largement orientée vers la Chine, mais pourrait être réallouée vers les États-Unis ou l’Europe en cas de négociations. Les sanctions américaines compliquent ces ajustements et ajoutent de la volatilité : un accord politique augmenterait l’offre de brut, tandis qu’une escalade militaire la réduirait. Pour l’instant, les marchés retiennent surtout le scénario d’une offre globale abondante, ce qui continue de peser sur les prix du Brent.

Cette lettre de marché a été rédigée en date du 28/11/2025.

FX : A month of divergences, with a dollar weakened by delayed US data, European fragilities and heightened yen volatility

Euro: The euro fluctuated throughout November, caught between a dollar weakened by disappointing U.S. data and a generally softer European backdrop. EURUSD remained volatile but firmed slightly toward the end of the month, returning to around 1.16.

The ECB kept policy unchanged for the third consecutive meeting and is expected to hold rates steady through 2026, while Germany’s industrial downturn deepened (manufacturing PMI at 48.4). Even though the European Commission revised its 2025 growth forecast upward (+1.3% vs. 0.9% previously), the euro failed to gain lasting traction, with investors remaining cautious amid budget uncertainties and persistent pressures in services and food prices.

US Dollar: The dollar had an uneven month in November. It was initially supported by a temporary shift toward safe-haven assets and by the absence of data during the long government shutdown, but later weakened as delayed economic indicators were released. Retail sales rose only 0.2%, job losses accelerated, and producer inflation remained moderate (+0.3%). Combined with dovish comments from several Fed officials, these figures significantly strengthened expectations for a December rate cut. Markets now price in nearly an 80% probability of a cut, even as some policymakers argue there is no urgency to ease further given inflation remains above the 2% target.

British pound: The pound showed no clear trend in November, with EURGBP hovering around 0.88 despite a busy UK economic agenda. The presentation of the 2025 Budget by Prime Minister Reeves supported the currency, pushing EURGBP back toward 0.87. Meanwhile, the Office for Budget Responsibility confirmed weaker-than-expected economic conditions and downgraded growth projections. Unemployment increased to 5% and inflation slowed to 3.6%, strengthening expectations of a Bank of England rate cut in December.

Yen: The yen experienced significant volatility against the euro, allowing EURJPY to break above 180 for the first time. This movement mainly reflects continued yen weakness, despite repeated attempts by Japanese authorities to curb its decline.

Throughout the month, senior officials, including advisor Takuji Aida, BoJ Governor Kazuo Ueda, and Finance Minister Satsuki Katayama, reiterated Tokyo’s readiness to intervene if the depreciation threatened economic stability. Thin liquidity periods, particularly around U.S. Thanksgiving, were also seen as potential intervention windows, briefly calming volatility. But these signals were not enough to reverse the trend. The yen remains pressured by October’s large fiscal stimulus package and an ultra-accommodative monetary stance, even as some policymakers begin to contemplate a potential rate hike.

Yuan: The yuan strengthened in November, with USDCNY falling below 7.07, its strongest level in over a year. This move reflects both an improved diplomatic climate, following a call between Donald Trump and Xi Jinping confirming progress on trade and the resumption of bilateral visits from 2026, and stronger support from the People’s Bank of China. The PBoC continued to bolster the currency by setting firmer daily midpoints (around 7.0796, the strongest since October 2024). Seasonal year-end demand, as companies convert dollars to meet obligations, also provided support.

The weaker dollar on growing Fed rate-cut expectations helped as well. Markets now await the Politburo meeting and the Central Economic Work Conference for guidance on 2026 policy priorities.

|  |

Interest Rates: General caution, with a divided Fed, a steady ECB and central banks under economic pressure

United States: November marked the end of the shutdown and the return of economic data to guide Fed decisions after October’s uncertainty. Minutes from the latest FOMC meeting showed a deeply divided committee: some members see a December rate cut as necessary to support a cooling labour market, while others argue inflation remains too high to justify easing. Market expectations shifted sharply, with the probability of a 25 bp cut rising from roughly 40% in early November to more than 80% once the government reopened. The delayed September jobs report showed 119,000 job gains, above expectations, but also an uptick in unemployment to 4.4%, the highest since 2021. Other late releases pointed to moderate cooling: producer prices rose 0.3% (driven by energy and food) and retail sales increased just 0.2%, the slowest in four months.

Euro zone: The ECB maintained a cautious stance, leaving rates unchanged for the third consecutive meeting. October HICP inflation came in at 2.1% headline and 2.4% core, close to the 2% target but not low enough to justify a fresh easing cycle.

The ECB still sees the economy supported by a resilient labour market and ongoing fiscal measures, arguing for a prolonged period of stable rates. Markets now expect the first rate cut only from mid-2027 instead of late-2026.

United-Kingdom: The Bank of England kept its policy rate at 4%, but softened its tone amid clear signs of slowing economic activity. Inflation continues to recede, and indicators such as falling consumer confidence, stagnant output, and fiscal pressures fuel expectations of an early rate-cut cycle starting in December. The 2025 Budget added uncertainty, with several measures expected to weigh on households: prolonged income-tax threshold freezes, higher taxation on savings, and changes to salary-sacrifice rules (subject to social contributions above £2,000 per year from 2029). The reform, widely criticised, is likely to reduce retirement-saving incentives.

Switzerland: Switzerland’s 0.5% GDP contraction in Q3 was largely driven by the impact of U.S. tariffs, which had been raised to as high as 39% on several Swiss products. The recent reduction to 15% offers some relief for exporters, though the initial shock continues to drag on activity.

Other regions: In Canada, the central bank signalled that rate cuts are unlikely in the near term: headline inflation has eased to 2.2%, while core inflation remains near 3%.

In Australia, the central bank also kept its rate at 3.6%, opting for caution amid still-challenging economic conditions.

|  |

Commodities: Gold and metals supported by rate-cut expectations, oil under geopolitical pressure

Gold : Gold hovered around $4,150/oz, near a two-week high, supported by delayed U.S. data that fuel expectations of a December Fed rate cut. The metal continues to benefit from a weaker dollar, slower economic momentum, and steady purchases by Asian central banks. Easing tensions between Russia and Ukraine have limited stronger safe-haven inflows.

Oil : Brent extended its decline toward $62.5/bbl, reaching a five-week low, weighed down by an already oversupplied market and growing indications of a potential Russia-Ukraine peace agreement. Talks in Geneva were described as “almost finalised” by U.S. President Donald Trump, while Kyiv called them a promising start.

The potential partial lifting of sanctions on Russian crude is adding to oversupply fears at a time when global production continues to exceed consumption.

Near-term volatility remains high, caught between the prospect of Fed easing, supportive for demand, and the risk of additional Russian volumes returning to market. For now, investors are focused on the diplomatic outcome, widely seen as the key driver of year-end pricing.

Silver and Platinium : Silver climbed above $52/oz, hitting a two-week high as expectations of Fed easing increased. Platinum followed suit, rising above $1,570/oz and nearing monthly highs. The metal is supported by prospects of lower rates, constrained global supply, and strong demand from the automotive and hydrogen sectors. Year-to-date, it is up roughly 70%.

|  |

Geopolitical Focus: Venezuela enters a new phase of tensions

November saw a significant hardening of the U.S. stance toward Caracas, including the designation of the Cartel de los Soles network as a foreign terrorist organisation and increased U.S. military activity in the Caribbean. Washington accuses the group, linked to senior Maduro-aligned officials, of fuelling drug trafficking, while Cuba denounces an attempted regime-change operation. Despite mounting pressure, Nicolás Maduro shows no intention of stepping down: faced with possible legal action, the military’s dependency on the regime, and the lack of any credible exile option, staying in power appears to be his only viable choice. Oil remains his key bargaining tool. Production, stable around 1.1 million barrels per day, is largely directed to China but could be redirected toward the U.S. or Europe if negotiations progress. U.S. sanctions complicate these potential shifts and add uncertainty: a political breakthrough would increase supply, while military escalation would restrict it. For now, markets favour the scenario of abundant global supply, which continues to weigh on Brent.

This newsletter was written on the 28/11/2025.